Už na škole jsem věděla, že jsem se narodila pro práci ve finančním světě. Měla jsem potřebu rozumět, vidět souvislosti a pomáhat se zajistit na předvídatelné i nepředvídatelné životní situace.

Není žádným tajemstvím, že o kvalitě podzimu života člověka rozhodne jeho vlastní kapitál. Parametry výpočtu důchodu se čím dál více mění v neprospěch budoucích důchodců – neb státní kasa na důchody prostě nemá a II. pilíř důchodové reformy je v nedohlednu. Bez vlastního přičinění a dostatečných rezerv si tak nebudeme moci dovolit do důchodu odejít.

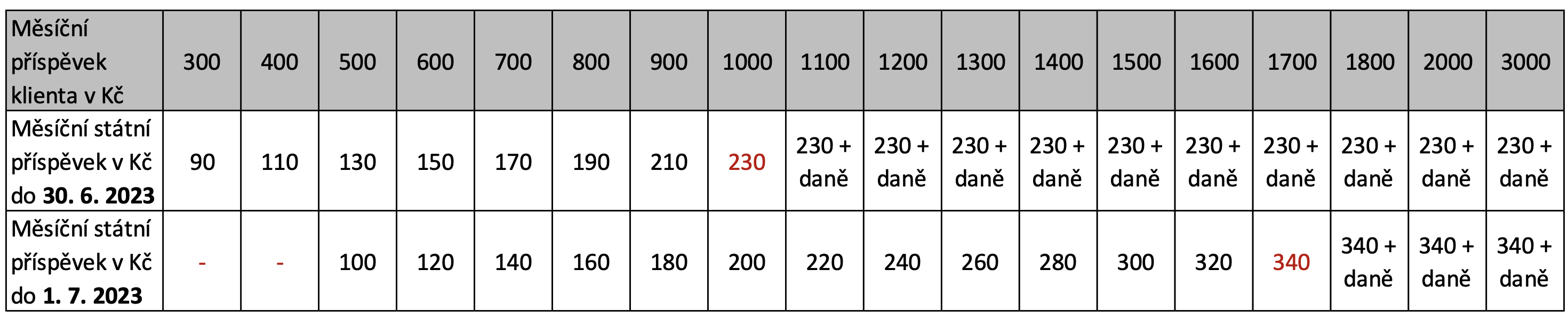

Transformované penzijní fondy (starší typ) a Doplňkové penzijní spoření (od 1. 1. 2013) dohromady využívá přes 4,3 mil. lidí s průměrnou měsíční úložkou okolo 1 100 Kč. Státní příspěvky od 1. 7. 2024 získají novou podobu. Minimálně měsíční vklad se státní podporou se změní z 300 Kč + 90 Kč státní příspěvek na 500 Kč + 100 Kč státní příspěvek. Maximální měsíční státní podporu bude možné získat na vklad 1 700 Kč s příspěvkem 340 Kč. Nyní je strop na měsíční vklad 1 000 Kč, kde je příspěvek 230 Kč. Nově nastavené limity mají motivovat k vyšším úložkám.

Investovaný kapitál bude nově déle fixován neb minimální doba spoření bez sankce se u nových smluv prodlužuje z dnešních 5 let na 10 let a čerpání úspor nejdříve po dosažení 60 let věku.

Změna, která nepotěší starší generaci je, že státní dotaci budou moci využívat pouze lidé, kteří nepobírají starobní důchod. Důchodcům, kteří využívali tento produkt jako spořicí produkt se státní dotací, se státní příspěvky nebudou vyplácet již od ledna 2024!

Penzijní spoření umožňuje uplatnit si daňový odečet při podmínce, že účastník spoří více než 12 000 Kč ročně a vše nad tuto výši (max. však 24 000 Kč ročně) může odečíst od základu daně. Zde se pravidla mění tak, že účastník bude moci odečítat vklad až nad 1 700 Kč měsíčně neboli od 20 400 Kč ročně. Navíc legislativa počítá s tím, že od roku 2024 bude moci poplatník odečítat od základu daně maximální výši 48 000 Kč ročně na všechny produkty cílené na přípravu kapitálu na stáří dohromady. Konkrétně jde o penzijní smlouvy, smlouvy o životním pojištění a také nově navrhované smlouvy tzv. Dlouhodobé investiční produkty (DIP).

Co je to ten DIP?

Ministerstvo financí ČR prezentuje Dlouhodobý investiční produkt (DIP) následovně:

- Je souhrnný název pro již existující finanční produkty investičního nebo spořicího typu, které umožňují vytváření úspor na stáří.

- Má fungovat jako alternativa k produktům zabezpečení na stáří, které jsou již dnes daňově podporovány, což jsou produkty III. penzijního pilíře a životní pojištění.

- To také znamená, že při dodržení stanovených podmínek bude mít stejné daňové zacházení jako penzijní fondy a životní pojištění.

- V režimu dlouhodobého investičního produktu bude možné evidovat např. akcie, dluhopisy, podíly v investičním fondu, zůstatky na bankovních účtech nebo zajišťovací deriváty, sloužící ke krytí úrokového nebo měnového rizika.

DIP je vládou schválený produkt pro dlouhodobé investování minimálně na dobu 10 let a zároveň minimálně do 60 let věku, proto je vhodné přistupovat k výběru společnosti obezřetně. Budeme moci volit z okruhu bank, spořitelních a úvěrních družstev, obchodníků s cennými papíry, investičních společností i samosprávných investičních fondů. Mé doporučení je volit instituce s dostatečně silným finančním zázemím a dostatečně dlouhou investiční historií.

Další výhodou DIP je, že zde bude možné uplatňovat nejen odečitatelnou položku od základu daně až do 48 000 Kč ročně, ale bude možné využívat v tomto produktu i příspěvek zaměstnavatele ve výši 50 000 Kč ročně, který bude osvobozen od daně ze závislé činnosti.

Celkově to bude zdravá konkurence stávajícím penzijním fondům. Každý, kdo se bude mít zájem zajistit na stáří, bude moci rozkládat své prostředky do více produktů a tvořit tak diverzifikované investiční portfolio. Nezapomeňte, jakýkoliv produkt by měl být vybírán na základě stanoveného finančního plánu, je třeba znát jasné finanční cíle a k tomu zohlednit rizika produktu.